-

PLUS

Mobils stora guide till Apple Intelligence i Iphone

-

PLUS

Krönika: Mobiltillverkare för första gången, igen

-

PLUS

11 tips: Google-appen som kan mycket mer än du tror

-

PLUS

Krönika: Google är bra på gratis men usla på att ta betalt

-

PLUS

Så kan Xiaomi-telefonen bli Mac-datorns och Iphones bästa vän

-

PLUS

Chromecast-problemen visar hur svårt det är att lita på Google och andra jättar

-

PLUS

Passkeys: Därför behöver du veta mer om dem

-

PLUS

Krönika: Lärdomar från MWC 2025 – röststyrning är AI:s värsta fiende

-

PLUS

Fördjupning: Tankar och teknik bakom kamerorna i Samsung Galaxy S25

-

PLUS

Mobil svarar om Telenor-problem, seniorklocka, Airtag-konkurrenter och mer utrymme i Google Foto

Mobil betalning i butik (del 2/3)

Hård kamp om handelskunder när mobilen intar butikerna

[UPPDATERAD 1 juni 2013 – 12:45] Det råder meningsskiljaktigheter kring vad som kan betraktas som en mobil betalningslösning. Vår utgångspunkt är att en sådan lösning ska använda sig av en mobiltelefon, på kassaterminalsidan eller i slutkundens hand, och därmed låta handlaren ta betalt via den mobila kanalen. Vi har kartlagt de lösningar som uppfyller detta krav idag – Seqr, Bart, Wywallet och Izettle – och pratar position och strategi med företagen bakom tjänsterna.

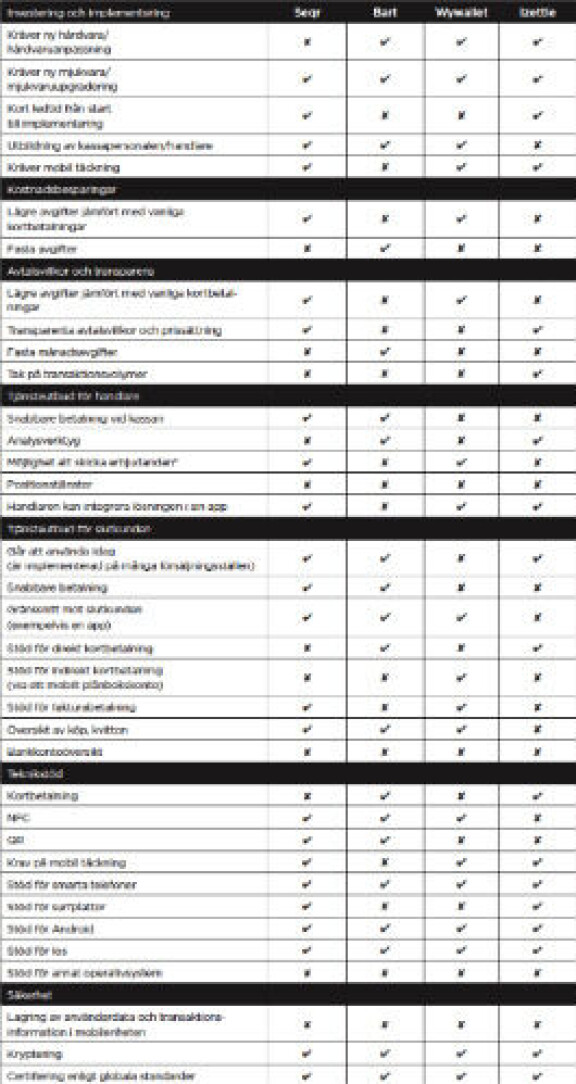

Med utgångspunkt i det som handlare anser vara viktigt i sammanhanget ”Mobil betalning i butik” (läs del 1 av artikelserien här) har vi närmare granskat lösningarna utifrån följande kriterier:

• den investering som krävs och hur lätt och snabbt det är att implementera lösningen

• vilka kostnadsbesparingar som kan uppnås gentemot befintliga betalningslösningar, i synnerhet kortbetalningar

• flexibiliteten i avtalsvillkoren och transparensen i prissättningen

• det tjänsteutbud som handlaren har tillgång till utöver själva betalningsfunktionen

• det tjänsteutbud som slutkunden har tillgång till, i synnerhet via användningen av en mobil applikation

• de teknikval som gjorts, exempelvis om lösningen stöder vanliga kortbetalningar, NFC, eller QR, om den kräver mobiltäckning samt vilka enheter och operativsystem som stöds

• Vilken typ av säkerhet som lösningen erbjuder.

Konkurrensen mellan olika lösningsleverantörer är hård och var och en försvarar de olika val de gjort vad gäller gränssnitt, betalsätt för slutkunden, teknik eller tjänsteutbud. Vår kartläggning visar att även om lösningarna skiljer sig åt så finns det inte idag en helt perfekt lösning. Däremot finns det några lösningar som sticker ut, vilket speglas i den bredare spridningen de redan fått.

Seqr snabbast att implementera i butik

Seamless är utan tvekan den aktör som kommit längst med sitt kommersiella erbjudande. Valet av QR-koder som teknik spelar en viktig roll i hur lättimplementerad lösningen upplevs vara, av bland annat Hemköp och McDonalds. Sedan är den lägre transaktionskostnaden en viktig faktor för adoptionen bland handlarna. Seqr tar inga startavgifter, tillämpar inga fasta månadsavgifter och halverade transaktionsavgifter jämfört med traditionella kortbetalningar. Resultatet är påtagligt: Seqr trumfar konkurrenterna i antal befintliga och pågående implementeringar.

[Uppdaterad: antal implementeringar]

– Under första kvartalet uppskattas antalet implementeringar uppgå till cirka 3 000 butiker och 10 e-handlare. Siffrorna för tredje kvartalet uppskattas till det dubbla. Seqr är den i särklass mest utrullade smartphone-baserade betaltjänsten i Sverige och Europa, säger Olivera Andersson, Chief Communications Officer, på Seamless, till Mobil Business, och fortsätter:

– Vi erbjuder en oslagbar prissättning utan någon investering och transaktionerna är signifikant snabbare och säkrare. Investeringskraven är noll kronor, utrustning noll kronor, ledtiden från projektstart till komplett utrullning i alla kassor cirka fyra veckor och supporten minimal då Seqr inte kräver någon hårdvaru- eller mjukvaruinstallation, säger Olivera Andersson, Chief Communications Officer, på Seamless, till Mobil Business.

Seamless har också lagt till NFC till sin lösning, något som kan framtidssäkra Seqr då kassaterminalerna i hela landet utrustas med den kontaktlösa tekniken. Seqr-användare kan också betala på nätet, vilket även det är en fördel nu när nät- och fysisk handel alltmer samspelar.

– Seqr stöder både QR och NFC, som vi implementerat under april 2013. För- och nackdelarna mellan QR och NFC skiljer sig inte så mycket då Seqr fortfarande baseras på ojämförbar säkerhet med kortbetalningar samt traditionell NFC. Seqr undviker att skicka kundens betalningsinformation till säljaren, vilket ger en mycket högre säkerhet, säger Andersson.

Vilka nya funktioner inför ni framöver?

– Nya funktioner under 2013 innefattar lojalitetsprogram och värdehandlingar, betalning för parkering och taxi med mera och etablering i ett flertal marknader påbörjas 2013, säger Olivera Andersson.

De svagaste punkterna i Seqrs erbjudande idag är att lösningen är en kredittjänst, det vill säga att kunden endast kan betala via faktura, samt att tjänsten kräver mobil täckning. Enligt Mats Axellie, it-chef på Hemköp, kan det kosta upp till 100 000 kronor per dagligvarubutik att bygga ut mobil täckning, något som varken Hemköp eller Seqr har råd med, säger han.

Plus: Låg investering, snabbt att rulla ut, lägre transaktionskostnader

Minus: Endast fakturabetalning, kräver mobil täckning

Izettle: Lägsta investeringen för att kunna ta kort

Izettles framgång, med 50 000–60 000 sålda kortläsare som integreras med smarta telefoner och surfplattor i Sverige, är ett faktum. Företagets lösning finns nu dessutom i sju europeiska länder – Norden, England, Spanien Tyskland – och Izettle siktar på att expandera till ännu fler marknader.

Izettles ursprungsidé skiljer sig från de övriga lösningarna då den handlar om att öka acceptanspunkter för kortbetalningar.

– Man har byggt en kortinfrastruktur som fungerar i hela världen med ett stort inbyggt förtroende för korten, men att hela infrastrukturen var byggd för större företag medan en stor andel av hela handeln består av små företag. I Sverige fanns det 180 000 acceptansplatser när vi började och antalet har ökat med 25 procent sedan dess. Där vi finns fanns det tidigare inga acceptansplatser, säger Jacob de Geer, vd på Izettle, till Mobil Business.

Tjänstens utformning ser också annorlunda ut då mobilitetsdelen endast syns på handlarens sida. Det kan dock förändras framöver, men inte nödvändigtvis genom att företaget lanserar en konsumentapp.

– Det finns otroligt mycket mer värdeskapande aktiviteter än att be kunden om att ladda ner en app. Det är ett vanligt problem i kortindustrin; man skapar lösningar som identifierar problem istället för att identifiera problem och ta fram lösningar som löser dem.

Han anser också att det finns sätt att kommunicera med kunden utan att den ska behöva röja sin identitet.

– Det finns ett fundamentalt problem med personintegriteten om man låter varenda butik veta när kunden kommer in. Mer om hur vi löser det kan jag först berätta om efter sommaren, säger han.

Enligt Izettles vd är den globala kortinfrastrukturen nyckeln till framtida mobila betalningslösningar. Med det sagt ser han även en plats för QR-kod och NFC.

– Många pratar om mobila plånböcker, om NFC med mera, om att kortets tid är förbi. Jag håller inte alls med. Kortet idag är en global betalningsmetod med starkt förtroendekapital och där kortföretagen står garant för betalningarna. Mycket av det som diskuteras i Sverige är lokala lösningar. Det är bra med en QR-kod i Sverige men vad gör man när man är i Frankrike? Samma sak gäller mobila plånböcker.

– Det första steget är att göra det möjligt för alla att ta betalt med kort. Det andra steget är att alla som vill använda QR-koder eller NFC ska också kunna använda kort.

Nya produkter, nya möjligheter

Izettle har nyss lanserat en chip- och pinläsare, som kompletterar den första produkten, som var en chip- och signaturläsare. Lanseringen har gått över förväntan.

– Med den typen av hårdvara kan vi helt plötsligt ge oss in i miljöer där det tidigare inte var nog med den tidigare produkten. I en miljö som ett kafé där man måste processa många realtidsbetalningar så måste hårdvaran vara mer robust och ha pin. Vi säljer otroligt bra. Under första veckan sålde vi sammanlagt 10 000 chip- och pinläsare på alla våra marknader.

Överbrygga skillnader mellan online och offline

Att öka kortacceptansen är det första problemet Izettle vill lösa. Men som de andra aktörerna vill företaget erbjuda mervärde, bortom själva betalningsmomentet. Viktigt är att överbrygga skillnaderna mellan möjligheter för handeln på nätet och i butik. Företaget har exempelvis lanserat ett webbverktyg där handlaren kan se ett mått de inte sett tidigare: stamkunder och återkommande kunder.

– Det finns massa verktyg på nätet, exempelvis Google Analytics, kuponglösningar, med mera. Vi är en brygga mellan online och offline, därför kan vi erbjuda alla möjligheter som online erbjuder idag. Till den som har det lilla serveringsstället kan vi erbjuda översyn över alla transaktioner och dessutom data från andra kaféställen. Att stämpla en papperskupong för att få tionde koppen gratis känns som en mycket analog tjänst 2013. Det går även att lägga till andra typer av information, exempelvis om vädret.

– Vi har kommit ganska långt med en sådan ny tjänst men mycket handlar om regelverk kring personuppgifter. Vi prövar våra tjänster och ska lansera under året, avslöjar han.

Plus: Låga investeringskrav, inga fasta avgifter, använder befintlig kortinfrastruktur

Minus: Högre avgifter (nackdel vid större transaktionsvolymer), begränsningar för vissa typer av verksamheter (exempelvis taxi)

Bart: En mobil förlängning av kortinfrastrukturen

Efter en pilot i tre Hemköpsbutiker rullas nu Swedbanks lösning ut till 2 500 kassaplatser i drygt 400 Axfoodbutiker över hela landet. Under den pågående utrullningen fick Bart problem med leverans av USB-kablar som inte uppfyllde USB-standardkraven. Detta ledde till att kassasystemet tappade kontakten med Bartterminalen, vilket enligt uppgifter till Mobil Business slog ut befintliga kassaterminaler.

– Problemet är identifierat och alla kassaplatser som utrustas med Bart sedan slutet av april har annan kabel, säger Oskar Karlsson, produktchef för Bart på Swedbank, till Mobil Business. Den felaktiga kabeln har dock på inget sätt komprometterat säkerheten i kortsystemet, lägger han till.

Det blir först möjligt att bedöma Barts upptag när implementeringen är klar och kunderna fått möjlighet att använda lösningen. Hur många som hittills registrerat sig på Bart.se vill Swedbank inte avslöja.

Efter feedback från testpiloterna har lösningen ändrats och kameran flyttat in i en ny läsare som sitter vid kassan. Den manuella inmatningen av köpbeloppet är dock kvar, vilket vi anser är en nackdel.

– I samarbete med Axfood har vi tagit fram en ny terminal som passar bättre i butiksmiljö. […]

Baserat på kundfeedbacken bygger vi en lösning där man kan få beloppet automatiskt i telefonen när man har täckning. Har man inte täckning kan man ändå betala men då måste man knappa in det exakta beloppet, säger Oskar Karlsson.

Konsumentappen låter en genomföra betalningar och tillför i sig inte mycket nytt idag. Prissättningen följer också i stort den för inlösenaffären för kort. Man bör dock inte underskatta Barts andra fördelar. Lösningen kopplas till kundens bankkonto och kräver ingen mobiltäckning, vilket Hemköp och Icabanken ser som en stor fördel. Swedbank har dessutom en stor och inarbetad kundbas inom handeln, och vill erbjuda dem något mer än bara betalningsdelen.

– Det finns en frustration kring hur det nya säkerhetsregelverket drabbar handlarnas möjlighet till affärsutveckling kring kortköpen. Kortnumren krypteras så fort de förs i terminalerna och det blir svårt att utnyttja dem i lojalitetsprogrammen. Man vill inte ha dessa uppgifter på vift. Med vår lösning lämnar kortnumret aldrig banken och man har då inga problem med kortnummer på vift.

– Man måste göra ett system som möjliggör affärsutveckling. Det måste skapa värde. Mobilbetalning i sig skapar inte värde, säger Oskar Karlsson. Alla som tittar på mobila betalningar för handlarna är väl överens; många konsumenter har en massa kort som de inte orkar bära med sig för att det blir fullt i plånboken. Då kan man lägga in alla lojalitetskorten i den mobila plånboken.

Men det är handlarna själva som är bäst på affärsutveckling. Barts roll är att erbjuda en bra integrering med mobila betalningar, säger han.

På slutkundsidan är Bartappen direkt kopplad till bankkontot och tillgänglig för Visa- och Mastercardkunder i Sveriges alla banker. Och ytterligare funktioner är under utveckling.

– Vi kommer absolut att erbjuda en mobil plånbok som ska underlätta konsumentens ekonomi, där det nu finns exempelvis kuponger som man får hemma och som stannar på kylskåpsdörren, eller andra rabattkuponger. Kunderna har ett behov att förstå vart pengarna tar vägen och förstå vilka inköp de gjort under en månad.

Swedbanks framtidsscenario för mobila betalningar handlar om att integrera den mobila betalningen i ett sammanhang som genererar mervärde för konsumenten och handlaren, säger han. Det handlar exempelvis om att skapa mervärden före, under och efter betalningen. Mervärden före betalningen är exempelvis marknadsföring, erbjudanden, kuponger, själv-skanning med mera styrt av konsumentens intresse. Under – en trygg, snabb, enkel betalning och efter betalningen, exempelvis kvitto – lojalitet, konsumtionsuppföljning, det hela styrt av konsumentens behov.

QR nu, NFC när det blir aktuellt

Resonemanget bakom valet av QR – snarare än NFC-teknik – liknar det som Seamless för: lösningen ska gå att använda nu.

– NFC kan ge något i framtiden men vi ville designa ett system som fungerar nu. Därför valde vi QR-koder. I nuläget använder vi oss av QR-kod, då denna teknik stöds av samtliga smartphones där vi har utvecklat för Android och Iphone vilket inte är fallet för NFC. Vi tittar på NFC och följer med intresse utvecklingen då det efterfrågas av kund.

Oskar Karlsson anser att det råder osäkerhet kring när NFC slår brett, men när det gör det står Bart redo.

– Det tar minst tre år tills dess att vi har samma penetration för NFC-telefoner som för smartphones. Men Bart kan kommunicera med vilken teknik som helst, inklusive NFC.

Finns det någon plan om att föra ihop Swish och Bart?

– Swish och Bart finns i samma affärsområde här på Swedbank, men det är mer komplicerat med Swish då det är flera banker som är med. Vi ser person-till-person-betalningar och person-till-butik som två strategiska områden. Vår målsättning är att gå mycket längre än vad man kan se idag på Axfood, säger Oskar Karlsson.

Plus: Direkt kopplat till kundens bankkonto, ingen mobil täckning krävs

Minus: Användargränssnitt med manuell inmatning, kräver ny utrustning

Wywallet: Mest komplett inte alltid bäst

Wywallet, de mobila operatörernas mobila plånbok, ligger fortfarande i startgroparna vad gäller handeln i fysiska butiker. Där har Wywallet tidigt valt att satsa på NFC. Då NFC inte stöds av så många telefoner krävs dock att användaren sätter ett rfid-klistermärke på sin enhet, för att den ska kunna kommunicera med betalterminalen. Unikt för Wywallet jämfört med de övriga lösningarna är att identifieringen sker via användarens telefonnummer.

Men kundbasen är redan stor, mer än 750 000 kunder, och består av kunder som tidigare betalat via sms, men även av nya kunder, säger Johan Ragnevad, ansvarig för affärs- och produktutveckling på 4t, som driver Wywallet, till Mobil Business.

– En större del av kundbasen är appanvändare, det vill säga att de inte bara skickar sms utan har tagit det fulla steget och använder Wywallet-appens andra funktioner, säger han.

Vad gäller betalning i butik finns Wywallet implementerat på restaurangen Beijing8 i Stockholm.

– Pilotverksamheten på Beijing8 har gått bra. Det handlar inte om en jättevolym men det finns en liten skara stamkunder som använder det regelbundet. Vi har också testat olika terminaler och de är olika mogna i sitt användargränssnitt. En utmaning är tröskeln för personalen att använda nya terminaler, säger Johan Ragnevad.

Lösningen har även rullats ut i Högskolan Västs app. Där kan studenterna ha koll på sina scheman, göra betalningar i restauranger på campus i Trollhättan och förbeställa mat. Wywallet har än idag inget klart kommersiellt erbjudande för fysisk handel och släpper in kunder allt eftersom. Men många fler implementeringar är på gång, under det egna varumärket och även i andras, avslöjar Johan Ragnevad.

– Vi jobbar nu även med att integrera Wywallet i andras appar och tittar också på hur vi ska gå in till fysiska butiker. Där har vi inlett ett antal testverksamheter som ska utvärderas, säger han. […] Under sommaren blir vi närvarande i många butiker i Visby. Vi tror på en geografisk och demografisk koncentration för att driva beteendeförändringen.

Näthandeln och integrationen av nät- och fysiska handeln är också en viktig del av utvecklingsarbetet. Wywallet är exempelvis i skarpt läge med Pizza24 där en integrering av betalning i pizzabutiker är pågående. Wywallet ska även bli klar under hösten med att integrera kundens leveransadress i appen.

Rätt eller fel så ses Wywallet idag främst som en sms-betalningslösning och det har skrivits mycket om att volymen på sms-betalningar gått ner sedan operatörerna överförde sin betal-sms-affär till Wywallet.

– Vi som ser de exakta siffrorna är övertygade om att vi fått med den aktiva basen av användare. För de som gjorde spontana sms-köp, mindre aktiva kunder, har tröskeln varit högre. Där är vissa handlare mer drabbade. Med de som tappat en stor mängd har själva valt att marknadsföra andra sätt att betala än sms. Det har haft större påverkan på volymen än det relativt lätta sättet man blir kund på, säger Johan Ragnevad.

Den som reser med kollektivtrafiken i Stockholm kan inte undgå att exempelvis SL pushar den egna tjänsten, reskassan, istället för sms-biljetter.

Vad krävs av handlaren för implementeringen av Wywallet?

– Vi har inte ett fullt färdigt kommersiellt erbjudande för fysiska butiker men om någon vill vara med så släpper vi in dem. I nuläget är investeringskravet att man skaffar sig en NFC-terminal från Point eller Payex, som kan hantera både kort och NFC. Sedan behöver handlaren skaffa sig ett konto hos oss. Vi gör en sedvanlig riskbedömning av handlare. Avtalet går snabbt.

Sparar handlaren pengar på att välja Wywallet?

– Vi är en parallell inlösare. Kortbolagen är inte involverade. Vi tar en avgift per transaktion, enligt listpris men även med volymrabatter. För många handlare är det billigare med oss jämfört med andra inlösare då vi har en lägre avgift, säger Johan Ragnevad.

Ni har valt NFC-tekniken, hur ser ni på andra tekniker?

– Vi siktar på att använda NFC som standarden är tänkt, det vill säga helt standardiserat. Men en majoritet av vår kundbas har Iphone och det finns idag ingen NFC i Iphone, därför använder vi RFID-stickers. På sikt vill vi klara oss utan stickers. NFC är snabbt och säkert och dessutom oberoende av en administration av olika koder. Oavsett om man använder QR-kod för att läsa eller producera en QR-kod så är det snabbare med NFC. Men QR-koden har en fördel i och med att varje smartphone har en kamera. Vi kan tänka oss att kombinera QR och NFC. När vi kommer in på ytterligare mervärden som Wywallet tänker erbjuda ligger kuponger och erbjudanden närmast till hands, precis som hos konkurrentlösningarna.

– Det tar tid att stimulera och etablera ett nytt beteende. Man måste erbjuda ett mervärde, andra funktioner. Vi tror på en integration av kuponger och erbjudanden. Där har vi någonting på gång. Vi kommer att lägga in erbjudanden i framtiden. Vi vill också kunna erbjuda positionsbaserade erbjudanden i framtiden.

Jämfört med de övriga lösningarna erbjuder Wywallet en betydligt mer komplett lösning. Det kan vara på gott och ont.

Försöker ni inte göra alldeles för många saker samtidigt?

– Det är en avvägning: att göra något helt perfekt tar tid men gör man det fortare så blir det mindre perfekt. Och blir det inte perfekt så blir många besvikna. Alla vill ha någonting med detsamma men det ska också vara felfritt. Det är också viktigt att komma ihåg att vi jobbar med en omfattande lagstiftning då vi hanterar riktiga pengar. Likväl är det väldigt lätt att bli kund hos Wywallet och få en kredit om du jämför med att bli kund hos en bank, säger Johan Ragnevad.

Plus: Komplett mobil plånbok

Minus: För många funktioner

Läs även del 1 av vår artikelserie om mobila betalningslösningar för handeln här.

Läs del 3/3 imorgon.